Raty annuitetowe – na czym polegają i kiedy z nich skorzystać?

Wysokość raty kredytu hipotecznego jest jednym z kluczowych elementów wpływających na wybór konkretnej oferty kredytowej. Jest ona uzależniona między innymi od rodzaju rat, które zdecyduje się wybrać kredytobiorca. Dostępne są dwa główne typy rat: raty annuitetowe oraz malejące.

Raty annuitetowe, zwane również równymi, charakteryzują się stałą wysokością przez cały okres kredytowania – oczywiście przy założeniu, że oprocentowanie kredytu nie ulegnie zmianie. Z kolei raty malejące, jak sama nazwa wskazuje, zmniejszają się z biegiem czasu. Przyjrzyjmy się, jak oblicza się te rodzaje rat, jakie są między nimi kluczowe różnice oraz jaki mają one wpływ na zdolność kredytową

Definicja rat annuitetowych

Raty annuitetowe, zwane również ratami równymi, są jedną z najczęściej wybieranych form spłaty kredytu. Charakteryzują się one stałą wysokością miesięcznych rat, co sprawia, że są łatwe do zaplanowania i przewidywalne w budżecie domowym. Każda rata kredytu składa się z dwóch części: kapitałowej, czyli spłaty pożyczonej kwoty oraz odsetkowej, która jest kosztem zaciągnięcia kredytu. W pierwszych miesiącach spłaty, większą część raty annuitetowej stanowią odsetki, a z czasem rośnie udział kapitału.

Dlaczego skład raty annuitetowej (równej) jest zmienny?

Choć wysokość raty annuitetowej pozostaje stała, jej wewnętrzny skład ulega zmianom. Każda rata annuitetowa składa się z dwóch części: kapitałowej i odsetkowej. Na początku okresu kredytowania większą część raty stanowią odsetki, a mniejszą – spłata kapitału. Z czasem proporcje te zmieniają się na korzyść kapitału.

Mechanizm ten wynika z metody obliczania odsetek. Odsetki są naliczane od pozostałej do spłaty kwoty kredytu. Ponieważ na początku okresu kredytowania pozostały kapitał jest największy, również odsetki są wysokie. Z każdą kolejną ratą, spłacając część kapitału, zmniejszamy kwotę, od której naliczane są odsetki. W efekcie, w miarę upływu czasu, maleje część odsetkowa, a rośnie część kapitałowa raty.

Najłatwiej zrozumieć ten mechanizm na przykładzie. Rozważmy przypadek kredytu na kwotę 100 000 zł z oprocentowaniem 5% rocznie na 20 lat. Początkowo rata wynosić będzie 660 zł. W pierwszym miesiącu odsetki wyniosą 416,67 zł (100 000 zł * 5% / 12), a spłata kapitału 243,33 zł (660 zł – 416,67 zł). W następnym miesiącu kapitał do spłaty wyniesie 99 756,67 zł, więc odsetki będą niższe: 415,65 zł (99 756,67 zł * 5% / 12), a spłata kapitału wzrośnie do 244,35 zł (660 zł – 415,65 zł). Takie przesunięcie proporcji zachodzi przez cały okres kredytowania.

Ma to swoje konsekwencje, zarówno negatywne jak i pozytywne. Minusem takiej spłaty kredytu hipotecznego jest fakt, że przy tym samym kapitale, oprocentowaniu i okresie spłaty koszt całkowity spłacanego kredytu będzie wyższy niż w przypadku raty malejącej. Plusem natomiast jest fakt, że rata annuitetowa na początku spłacania kredytu jest niższa niż rata malejąca przy tych samych parametrach zobowiązania kredytowego. Oznacza to między innymi wyższą zdolność kredytową. Bardziej szczegółowo omówimy te kwestie w kolejnej części niniejszego artykułu.

Jakie są różnice między ratami annuitetowymi a malejącymi?

Raty annuitetowe i raty malejące to dwa różne sposoby spłaty kredytu, które różnią się zarówno pod względem wysokości rat, jak i całkowitych kosztów kredytu. Zrozumienie tych różnic jest kluczowe dla świadomego wyboru najlepszego rozwiązania dostosowanego do indywidualnych potrzeb finansowych kredytobiorcy.

Pierwsza istotna kwestia to wysokość rat. Raty annuitetowe charakteryzują się stałą wysokością miesięcznej raty przez cały okres kredytowania przy założeniu stałego oprocentowania. Dzięki temu łatwiej jest planować domowy budżet, ponieważ miesięczne zobowiązanie pozostaje niezmienne. W przypadku rat malejących, miesięczna rata składa się z równych części kapitałowych i odsetek naliczanych od pozostałego do spłaty kapitału. Oznacza to, że początkowe raty są wyższe, ale z czasem maleją, ponieważ spłacany kapitał jest coraz mniejszy.

Co bardzo ważne i warte podkreślenia dla kredytu o identycznych parametrach początkowa rata malejąca jest zawsze wyższa niż rata równa. Należy pamiętać o tym, że wysokość rat w pierwszym okresie spłacania kredytu ma wpływ na zdolność kredytową. Im wyższa rata tym mniejsza zdolność kredytowa, dlatego przy ratach malejących zdolność kredytowa zawsze jest niższa niż przy ratach równych.

Wybór rodzaju raty wpływa istotnie na koszty kredytu. W przypadku rat annuitetowych całkowity koszt kredytu jest wyższy niż w przypadku rat malejących dla kredytu o identycznych parametrach, ponieważ na początku spłacane są głównie odsetki w efekcie większa część kapitału pozostaje do spłaty przez dłuższy okres, a odsetki spłacamy co miesiąc od kapitału pozostającego do spłaty. Odwrotnie więc, całkowity koszt kredytu jest niższy przy ratach malejących, ponieważ kapitał w początkowych okresach spłacany jest szybciej, co redukuje bazę do naliczania odsetek. Im szybciej spłacany jest kapitał, tym mniejsze są naliczane odsetki w kolejnych okresach.

Trudno natomiast ocenić jednoznacznie, który rodzaj rat jest korzystniejszy oceniając go z perspektywy budżetu domowego. Z jednej strony raty malejące cenione są przez ludzi, którzy boją się pogorszenia swojej sytuacji finansowej w dalszej przyszłości (np. na emeryturze) w efekcie wolą na początku wyższe obciążenie ze świadomością, że pod koniec spłacania kredytu rata będzie istotnie niższa.

Raty annuitetowe preferują zwykle kredytobiorcy, którzy zadłużają się na poziomie bliżej limitu swojej zdolności kredytowej, wówczas nawet odrobinę wyższa rata na początku jest zbyt dużym obciążeniem, stanowi dyskomfort, którego wolą uniknąć. Dosyć popularną formą spłaty kredytu jest również jego cykliczne nadpłacanie. Można wtedy znacząco obniżyć wyższy koszt kredytu z formą spłaty raty równej. Wszystko jednak zależy od determinacji kredytobiorcy oraz możliwość budżetowych gospodarstwa domowego.

Wysokość rat annuitetowych – jak obliczyć?

Obliczenie wysokości raty annuitetowej wymaga znajomości kilku podstawowych parametrów: kwoty kredytu, oprocentowania oraz okresu kredytowania.

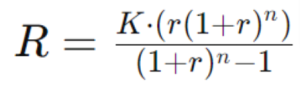

Wysokość raty annuitetowej można obliczyć za pomocą następującego wzoru:

gdzie:

R – wysokość raty

K – kwota kredytu

r – miesięczna stopa procentowa (roczna stopa procentowa podzielona przez 12)

n – liczba rat (liczba miesięcy kredytowania)

Wzór na obliczenie raty annuitetowej jest dość złożony, ale powszechnie stosowany w praktyce bankowej. Po odświeżeniu sobie wiedzy na temat poprawnej kolejności wykonywania działań matematycznych można dość szybko dojść do prawidłowego wyniku jednak znacznie łatwiej i wygodniej można sprawdzić wysokość raty annuitetowej w portalu www.creditspace.pl przy okazji porównując parametry identycznego kredytu z ratą malejącą.

Raty annuitetowe – kiedy warto z nich skorzystać?

Raty annuitetowe są dobrym rozwiązaniem w wielu sytuacjach, ale szczególnie warto z nich skorzystać z następujących powodów:

Stabilność finansowa i przewidywalność – jeśli cenisz sobie przewidywalność i stabilność finansową, raty annuitetowe będą idealnym rozwiązaniem. Stała wysokość raty pozwala na łatwe planowanie domowego budżetu, co jest szczególnie ważne przy długoterminowych zobowiązaniach, takich jak kredyty hipoteczne.

- Krótkoterminowe zobowiązania – przy krótkoterminowych kredytach różnice w kosztach między ratami annuitetowymi a malejącymi są mniej znaczące. W takich przypadkach, stała wysokość raty może być bardziej komfortowa, zwłaszcza jeśli kredytobiorca nie chce lub nie może pozwolić sobie na wysokie początkowe raty charakterystyczne dla rat malejących.

- Niższe początkowe koszty – jeżeli Twoje dochody są aktualnie niższe, ale spodziewasz się ich wzrostu w przyszłości, raty annuitetowe mogą być korzystnym wyborem. Niższe miesięczne obciążenia na początku okresu kredytowania pozwalają na lepsze zarządzanie finansami, a z czasem, gdy dochody wzrosną, spłata kredytu będzie łatwiejsza.

- Planowanie przyszłych wydatków – stała wysokość raty annuitetowej jest korzystna dla osób, które mają zaplanowane inne duże wydatki w przyszłości, takie jak zakup samochodu, remont mieszkania czy edukacja dzieci. Dzięki przewidywalnym miesięcznym obciążeniom łatwiej jest zaplanować te wydatki i uniknąć niespodziewanych trudności finansowych.

Raty annuitetowe to popularna forma spłaty kredytu, która charakteryzuje się stałą wysokością miesięcznej raty. Jest to rozwiązanie, które oferuje przewidywalność i stabilność finansową, co jest szczególnie ważne przy długoterminowych zobowiązaniach. Choć całkowity koszt kredytu może być wyższy niż w przypadku rat malejących, stała wysokość raty ułatwia planowanie budżetu domowego i zarządzanie finansami. Raty annuitetowe są idealnym wyborem dla osób ceniących sobie stabilność, planujących duże wydatki w przyszłości oraz tych, którzy spodziewają się wzrostu dochodów w dłuższej perspektywie.